扫码关注公众号

关闭

客服中心:0531-58785576 17686682766

学习电商业务、财税、资金、货物流等全链条合规,运用电商优惠政策、成本列支技巧、业务模式转型、跨境税务和跨境架构优化等安排,实现合规与全球税负优化

课程类型:线下课程

开课时间:2025年11月28-30日

开课地点:深圳

【课程名称】报送新规下 电商财税合规方案班

【课程时间】2025年11月28日-30日

【课程地点】深圳万悦格兰云天大酒店(深圳市宝安区21区前进一路90号

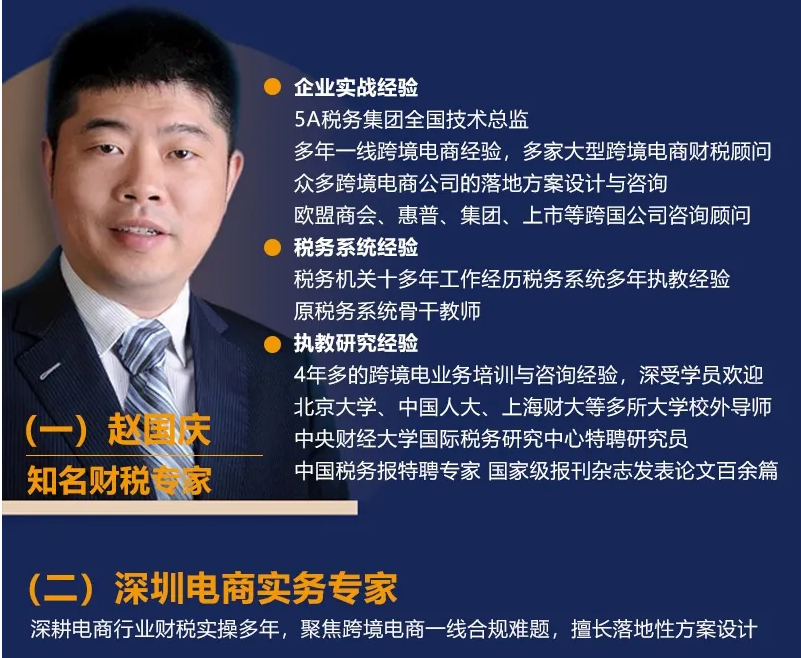

【主讲老师】 赵国庆 博士 +深圳本地跨境电商老师

【课程费用】官方价格3980元/人 、三人团购、成长学院注册会员优惠价3380元 、VIP会员内部价格。

【报名联系】于老师15998235915

【课程背景】

随着《互联网平台企业涉税信息报送规定》正式实施,叠加智慧税务精准监管,2025年成为电商行业“合规转型生死线”。过去依赖信息不透明、钻规则漏洞的盈利模式彻底失效,平台及经营者面临全链条数据“穿透式强监管,且将面对数据报送合规和税负优化的双重挑战。

跨境电商的收入申报、店铺存续、数据不一致、架构搭建等难题,国内电商的发票缺失、税负异常、稽查风险,直播带货的收入定性、成本列支等痛点,都亟需系统性解决方案。本课程直击核心矛盾,拆解报送新规和电商业务的底层逻辑,提供可落地的合规方案,助力企业从“被动应对”转向“主动合规盈利”。

【课程收益】

1、明确跨境电商 7-12 月无票收入、双清模式下的申报路径,解决海关无记录的税务处理难题

2、掌握现有店铺“转主体/如实报税”的实操方案,确保店铺存续且合规

3、破解报关数据、平台店铺数据与申报数据不一致的技术性、操作性解决办法

4、规划跨境/国内电商最优交易模式、公司架构及资金回流方案

5、厘清直播带货(主播/MCN/品牌方)的收入定性、发票开具、成本合规核心问题

6、经典电商案例剖析,掌握电商税企争议化解方法与策略

★ 学习电商业务、财税、资金、货物流等全链条合规,运用电商优惠政策、成本列支技巧、业务模式转型、跨境税务和跨境架构优化等安排,实现合规与全球税负优化

【课程大纲】

一、新规深度拆解:2025 税务监管逻辑与应对

1、2025年税务监管核心方向(聚焦电商行业重点监控维度)

2、《互联网平台企业涉税信息报送规定》核心条款落地解读

3、17 号公告对电商行业的具体影响(收入、数据、申报要求)

4、亚马逊、TK 等海外平台数据报送规则与应对策略

5、平台内经营者的合规义务与风险红线

二、跨境电商财税合规实战方案

1.新规下收入核算与报送实操

① 推流费、佣金、订阅费、仓储费等收入的税务处理

② 申报与回款资金流的匹配技巧

③ 亚马逊、TK 等平台报送数据对接方法

④ 亚马逊、TK 等收入如何核算?

2、店铺存续与优化策略

① 原有店铺调整(主体变更、业务拆分)实操步骤

② 新设店铺的主体选择与合规备案

③ 协议店铺的可行性与风险防控

④ 店铺职能盘活的具体路径

3、报送数据不一致问题破解

① 收入确认时间差异的税务调节方法

② 退货、刷单等调整项的账务与税务处理

③ 未开票收入补申报的合规流程

④ 避免收入分拆/隐匿的合规架构设计

4、交易模式选型与落地

① 5大主流模式对比(一般贸易+仓库/海外仓+第三方配送/直邮等)

② 目标市场本土化模式(海外仓/本土公司)的税务优势

③ 不同模式的货物流、资金流衔接要点

5、架构搭建、资金流和货物流合规

①跨境电商最优公司架构设计(含ODI备案相关)

② 架构下店铺布局与业务拆分逻辑

③ 资金回流路径规划与CRS应对策略B)

④ 货物流与报关、清关的合规衔接

6、不同股权模式下,涉税风险防控

① ODI案后的涉税政策应用与风险点

② 香港及海外公司设立的税负测算与合规要点

③ 实际管理机构认定的风险规避

④ 关联交易的定价合规与税务影响

7、中国香港及海外税务风险管理

① 境外市场主流国家税收制度介绍

② 目标市场本土化公司股权设计应注意的问题?

③ 税收居民企业认定、常设机构及转让定价的注意要点

④香港公司运营管理及申请离岸豁免的风险?

三、国内电商财税合规实战方案

1、不同模式报税全流程

① 采购销售、自产自销、代发、自营、品牌授权等模式的报税差异

② 特殊商品(需资质监管)的税务合规要求

2、收入端涉税风险与应对

① 平台与经营者收入划分不清的解决方案

② 收入确认时点、总额法/净额法的正确选择

③ 刷单收入的税务定性与风险规避

④ 结算周期与税收申报的衔接技巧

⑤ 平台补贴、多级分销佣金的税务处理

⑥ 多店铺多主体运营的税负优化方案

3、成本费用端合规破解

① 无采购票据、票据异常的合规替代方案

② 大额暂估、费用隐瞒的税务风险化解

③ 第三方代开发票的合法性判断与操作规范

④ 超标费用(业务招待费、广告费)的税务调整技巧

⑤ 技术服务费、交易手续费的定性与开票规范

4、稽查应对与自查自纠

① 电商企业自查核心要点(收入、成本、存货)

② 账外收款的堵截与合规整改

③ 稽查流程与核心应对话术

④ 自查报告撰写模板与证据链准备

四、直播带货专项合规方案(主播/MCN/品牌方)

1、主流业务模式解析

① 直播带货核心模式(自营、代播、品牌合作等)

② 主播签约模式(全职、兼职、合作)的税务差异

③ 核心关联方(主播/MCN/平台/品牌方/供应链)的涉税关系!

2、收入端合规管理

① 坑位费、佣金:劳务报酬 vs 经营所得的定性与申报

②打赏收入、广告代言费的税务处理

③ 关联交易定价合规与发票开具规范

④ 买赠、促销活动的账务与税务衔接

3、成本费用合规列支

① 平台推流费、进货成本的票据合规要求

② 无票支出的合规替代路径与证据链搭建

③虚列成本的风险识别与规避

④ 成本列支体系的重构方案

4、合规落地与风险化解

①虚开发票、税负偏高的解决方案

② 直播行业税收优惠政策的精准应用

③商业模式重构与业务线拆分技巧

④ 主体选择与历史风险隔离方法

⑤ 合同涉税条款设计模板

五、经典电商案例剖析与工具赋能

1、标杆案例解析

①多店铺、多公司架构重构成功案例(跨境+国内)

② 刷单税务争议、无票成本争议的化解实例

③直播带货税务稽查应对成功案例

2、实操工具赠送

① 业务真实性证明模板

② 电商企业财税自查清单

③直播带货合同涉税条款模板

鲁公网安备 37010202002689号

鲁ICP备17047683号-1

鲁公网安备 37010202002689号

鲁ICP备17047683号-1

Copyright©2017-2024 tax.vip,All rights reserved.